LA PORTABILITÉ DU PER

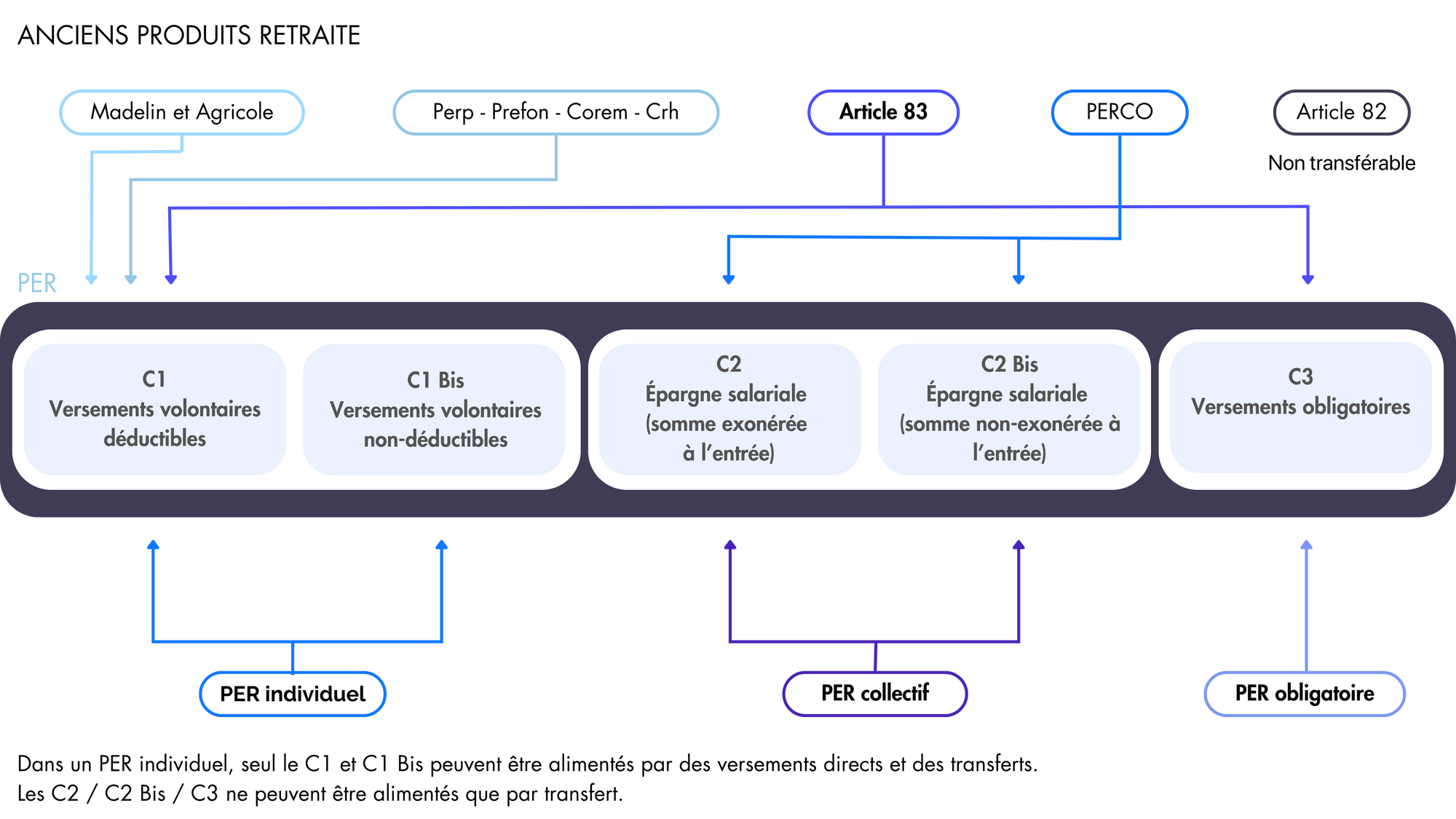

Alors que les anciens produits épargne étaient directement rattachés à une catégorie socioprofessionnelle, il n'était pas possible de transférer son produit d'épargne d'un gestionnaire à un autre lors d'un changement d'entreprise ou de reconversion professionnelle. Grâce à la portabilité, vous pouvez désormais changer de gestionnaire et transformer votre PERI en PERCO ou PERCAT en fonctions de vos besoins. Ainsi, le PER est mieux adapté à votre parcours professionnel.

Le transfert des sommes du PER sera gratuit si le produit a été détenu pendant au moins 5 ans. Avant cette date, les frais de transfert ne pourront excéder 1% de l'encours.