Le marché financier actuel offre des opportunités d'investissement attrayantes grâce aux produits structurés. En effet, les taux de rendement proposés par ces instruments sont attractifs, offrant ainsi aux investisseurs la possibilité de générer des bénéfices significatifs.

Comprendre les produits structurés

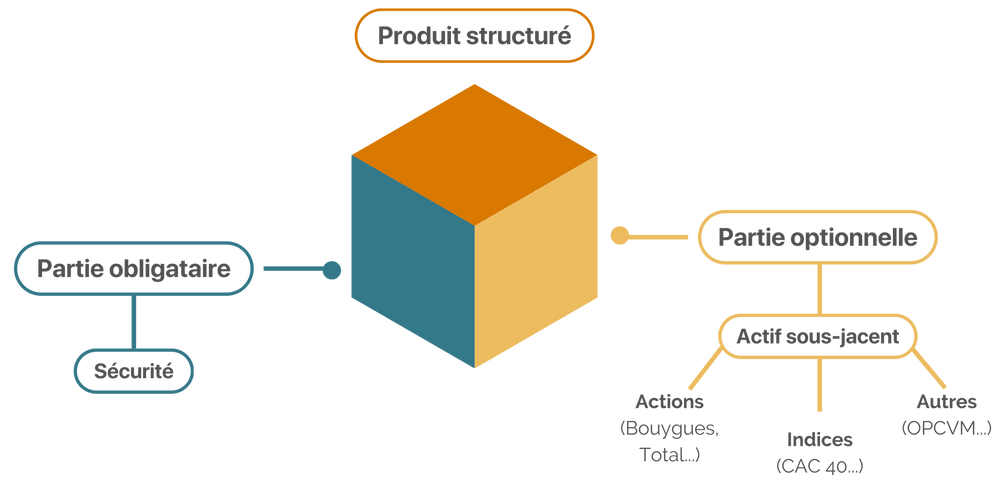

Un produit structuré est un support d’investissement qui permet de bénéficier d’un rendement calculé à partir de la performance d’un actif sous-jacent, dont les caractéristiques et conditions sont connues à l’avance.

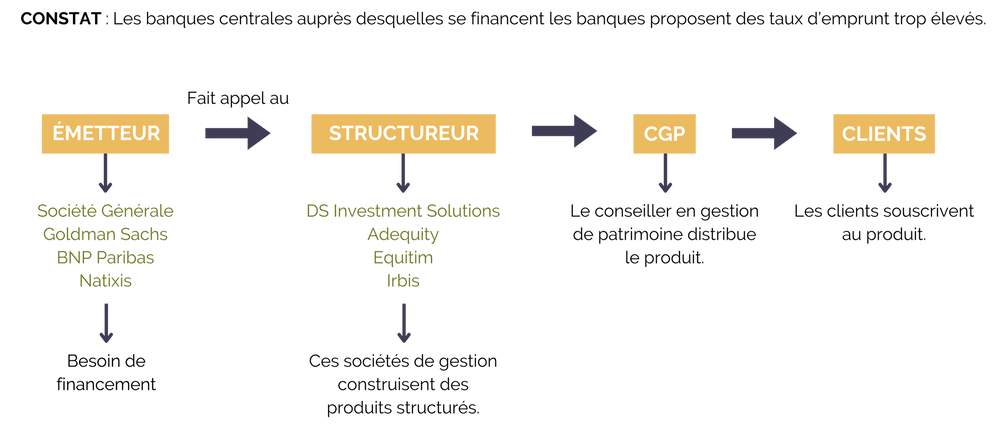

Les produits structurés sont émis par des banques et combinent des éléments d’actions, d’obligations et d’instruments dérivés. Ils sont conçus pour permettre un investissement dans différentes classes d’actifs tout en minimisant certains risques.

Pour simplifier, ces produits peuvent être créés sur mesure et garantissent partiellement et parfois totalement, la protection du capital investi.

Le dépôt minimum sur un produit structuré est de 1 000 €. Ces produits s’étendent sur 8, 10 ou 12 ans et peuvent vous permettre de créer une épargne sur du moyen ou long terme.

La construction d’un produit structuré

Comment fonctionnent les produits structurés ?

Comment choisir un produit structuré ?

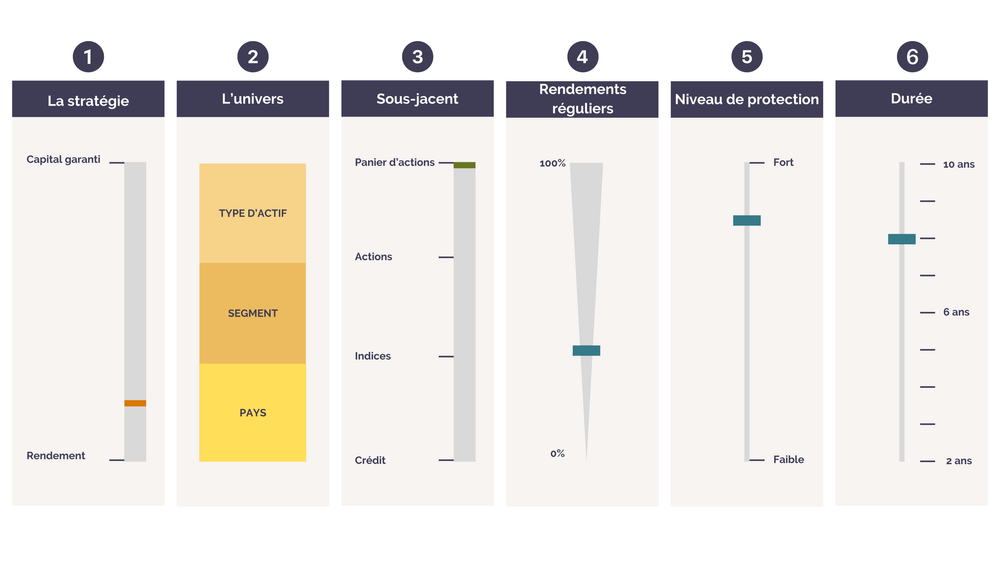

1. Choisir sa stratégie d'investissement

1. Choisir sa stratégie d'investissement

Les produits structurés offrent une personnalisation significative, permettant aux investisseurs de cibler des objectifs spécifiques tels que la protection du capital ou encore la croissance.

L'identification claire de vos propres besoins financiers, de votre profil de risque et de votre horizon d'investissement est impérative pour élaborer avec précision votre stratégie d’investissement.

2. Choisir son univers d'investissement

La sélection attentive de l'univers d'investissement est un élément clé lors de l'incorporation de produits structurés dans votre portefeuille. Ces instruments offrent la flexibilité de s'exposer à une variété d’actifs et d’actions.

3. Choisir son sous-jacent

La sélection du sous-jacent est une étape cruciale lors de la création d'une stratégie avec des produits structurés. Le sous-jacent, qu'il s'agisse d'actions, d'indices, de matières premières ou d'autres actifs, influence directement le rendement du produit. Il est essentiel de choisir un sous-jacent en alignement avec vos convictions et objectifs d'investissement.

Une compréhension approfondie des mouvements potentiels du marché liés à ce sous- jacent spécifique est nécessaire.

Si la stabilité est la priorité, les actifs moins volatils peuvent être préférés, tandis que ceux cherchant la croissance pourraient opter pour des sous-jacents plus dynamiques.

4. Avoir un rendement potentiel régulier

Les produits structurés offrent un rendement potentiel régulier en combinant divers investissements pour atténuer les risques. Cette diversification permet de profiter des fluctuations du marché tout en limitant les pertes, offrant ainsi une stabilité avec des opportunités de croissance.

5. Être attentif au niveau de protection du produit

Ce paramètre détermine la mesure dans laquelle votre capital est préservé en cas de fluctuations du marché. Un niveau de protection bien calibré peut offrir une sécurité accrue, réduisant les risques potentiels. Cependant, il est crucial de noter que des niveaux de protection plus élevés peuvent souvent être associés à des rendements plus modérés.

6. Connaître la durée de vie du produit

La durée de vie, ou maturité d’un produit, influence la flexibilité de votre portefeuille et impacte directement la réalisation de vos objectifs financiers. Certains produits structurés sont conçus pour des horizons d'investissement spécifiques, et il est essentiel de les aligner avec vos propres plans financiers. Une durée de vie plus courte peut offrir une réactivité accrue aux changements du marché, tandis qu'une durée plus longue peut fournir une stabilité à long terme.

Les avantages des produit structurés

Une diversification prudente

Les produits structurés offrent une diversification automatique, réduisant ainsi le risque global de votre portefeuille.

Une protection du capital

Certains produits structurés intègrent des mécanismes de protection de capital, assurant une sécurité accrue même dans des conditions de marchés instables.

Une grande adaptabilité

Les produits structurés peuvent être adaptés à différents types de scénarios de marché, offrant une flexibilité précieuse pour répondre à vos besoins spécifiques.

Pour tous les types de profils

Ce type de produits correspond à tous les types de profil d’investisseurs. En effet, même les profils sécuritaires peuvent aborder cet investissement sereinement, grâce à un grand nombre de produits structurés à capital garanti au terme. Les personnes morales peuvent également souscrire à des produits structurés notamment dans le cadre d'un placement de trésorerie d’entreprise.

Peu d’imprévus

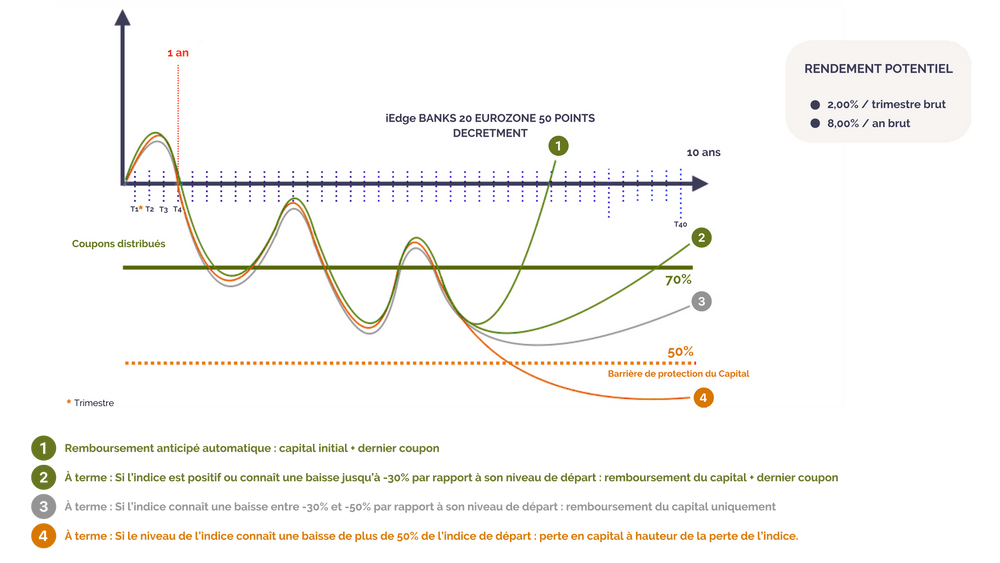

En effet, les caractéristiques de l’investissement telles que la durée de vie du produit, le sous- jacent, le coupon ou encore la possibilité ou non de remboursement anticipé possible tous les trimestres à partir du T4 sont connues à l’avance.

Les différents scénarios possibles en utilisant des produits structurés

Le scénario favorable

La stabilité ou la hausse du sous-jacent permettra à l’investisseur de récupérer son capital initial, auquel s’ajoute une majoration des gains indiqués au moment de la souscription du produit.

Le scénario défavorable

Une baisse du sous-jacent va entraîner la perte d’une partie du capital initial de l’investisseur. Il ne pourra récupérer uniquement que le capital, diminué de la performance négative finale du sous- jacent.

Le scénario médian

Si le sous-jacent ne fait pas l’objet d’une baisse supérieure à la barrière de protection, l’investisseur pourra récupérer son capital initial. Il peut arriver qu’un rendement minimum soit prévu.

Nos conseils pour bien choisir votre produit structuré

Privilégiez des produits avec une barrière de protection importante

Une barrière de protection d'au moins 30 à 40 % permet de limiter la prise de risque.

Réservez une part limitée de vos placements dans un produit structuré

Un produit structuré est un produit financier complexe par nature et présentant un risque de perte en capital. Les produits structurés sont en général notés entre 5 et 7 sur l'échelle de risque SRI. Nous vous conseillons de réserver une part maximum de vos placements de 25 % sur les produits structurés.

N’hésitez pas à vous faire accompagner

Chacun son métier !

L‘équipe CO.Conseils vous guide vers des solutions adaptées à votre profil de risque et à votre patrimoine global.

Soyez vigilant au sous-jacent

Que cela soit un indice, une action, un panier d'actions, soyez vigilant à l'historique du sous-jacent ainsi qu'à ses performances passées.

Soyez vigilant à l’émetteur et à leur notation

Choisissez un émetteur de confiance et proposant des produits structurés au capital garantie ou fortement protégé.

Les risques liés aux produits structurés

Bien que les produits structurés offrent de nombreux avantages, il est essentiel de comprendre les risques qui y sont associés.

Complexité

Les produits structurés peuvent être complexes, avec des caractéristiques difficiles à comprendre pour les investisseurs non avertis.

Défaut de la banque émettrice

Si la banque qui garantit votre capital fait défaut, il y a un risque que vous perdiez une partie ou la totalité de votre investissement.

Risque de marché

Les performances des produits structurés dépendent souvent de l'évolution des marchés financiers ou d'indices spécifiques. Les fluctuations du marché peuvent entraîner des pertes en capital pour l’investisseur (hors produits structurés à capital garanti).

Frais

Certains produits structurés peuvent comporter des frais élevés, tels que des frais de gestion, des frais de structure ou des commissions. Ces frais peuvent réduire le rendement de l’investissement.

Risque de change

Si le produit est lié à des actifs dans une devise étrangère, les fluctuations des taux de change peuvent affecter la valeur de l’investissement.

Durée fixe

Certains produits structurés ont une durée fixe. Si l'investisseur a besoin de son argent avant l'échéance, il peut être confronté à des pénalités ou à des pertes.

Conclusion

Les produits structurés émergent comme des outils financiers flexibles et stratégiques dans le paysage de la gestion de patrimoine. Leur capacité à allier rendement potentiel et protection du capital offre aux investisseurs une grande diversification. Cependant, il est crucial de comprendre les mécanismes sous-jacents de ces produits et d'évaluer attentivement leur adéquation à vos objectifs financiers spécifiques.

CO.Conseils vous propose différentes offres de produits structurés en adéquation avec votre profil de risque et vos objectifs d’investissement. Notre équipe vous offre une approche réfléchie et personnalisée pour optimiser votre portefeuille et assurer la croissance durable de votre patrimoine. Contactez-nous !