Destiné aux entreprises et aux sociétés françaises, ce mécanisme fiscal vise à encourager l'investissement dans des projets immobiliers en Outre-mer en offrant exclusivement des avantages fiscaux attractifs. En échange de leur participation dans la construction ou la rénovation de biens immobiliers destinés à la location, les entreprises peuvent bénéficier de réductions d'impôts non négligeables dès l’année de leur investissement, sous certaines conditions.

Ce dispositif joue ainsi un rôle essentiel dans la dynamisation de l'économie locale tout en offrant aux investisseurs un levier stratégique pour optimiser leur fiscalité.

Qu’est-ce que la Loi Girardin IS Immobilier?

Le Girardin est un dispositif de défiscalisation adopté le 21 juillet 2003 pour une durée de 15 ans et qui a par la suite été prorogé jusqu’en 2029.

Elle est la seule loi de défiscalisation dédiée aux sociétés françaises. Elle vise à acquérir un bien locatif neuf en Outre-mer qui devra être loué à des particuliers à titre de résidence principale. L’objectif principal est d’offrir des avantages fiscaux sur l’exercice tout en encourageant également le développement économique et social des DOM-COM.

Pour qui ?

- Pour les sociétés soumises à l'IS qui souhaitent déduire de leur résultat imposable le montant du ou des acquisitions de logements neufs (hors parking).

- Éligible uniquement pour les entreprises dont le siège social se trouve en France Métropolitaine.

- Les sociétés dont le chiffre d'affaires est inférieur à 20 millions d'euros.

Quels types de biens ?

- Un bien neuf (livré ou en état d’achèvement futur)

- Ces biens doivent être situés dans les départements et collectivités d'Outre-mer.

Pourquoi investir en Outre-mer ?

Le dispositif Girardin IS immobilier offre une occasion unique d’investir dans des régions riches en potentiel de développement. Les besoins en logements et en infrastructures dans les DOM-COM créent une demande soutenue pour de tels investissements. En effet, posséder un bien immobilier dans une zone dynamique présente de multiples avantages. En plus des revenus supplémentaires générés par la location durant les cinq premières années, le bien peut également devenir une source régulière de revenus à long terme. Le bien peut également être revendu avec une potentielle plus-value au terme du dispositif.

Quels avantages fiscaux de la loi Girardin IS immobilier ?

- Réduction d'impôt sur les sociétés (IS) proportionnelle à la valeur du bien et sa localisation. Cette réduction est effective dès l’année d’acquisition, et représente 100% de la valeur totale du bien, soit une réduction de l’impôt sur les sociétés de 15% (si le bénéfice est inférieur à 42 500 €) ou 25% (si le bénéfice est supérieur à 42 500 €).

- L'excédent du déficit peut être reporté de façon illimitée sur les exercices suivants.

- Elle permet l'amortissement du bien dans les conditions de droits communs. Ainsi, la société bénéficie d'une double défiscalisation.

- Elle donne la possibilité de déduire toutes les charges du résultat (hors frais d'acquisition), ainsi que les intérêts d'emprunts si l'entreprise a choisi d'emprunter pour acquérir.

- Possibilité de louer à un ascendant ou descendant du gérant.

Le montant de la réduction d'impôts sur les sociétés (IS) dans le cadre du dispositif Girardin IS Immobilier dépend de plusieurs facteurs, notamment la localisation du bien immobilier et le montant de l'investissement. Les départements et collectivités d'outre- mer (DOM-COM) sont répartis en différentes zones, chacune ayant son propre plafond de loyers.

Différents dispositifs d’aide à l’investissement sont régis par le Code général des impôts :

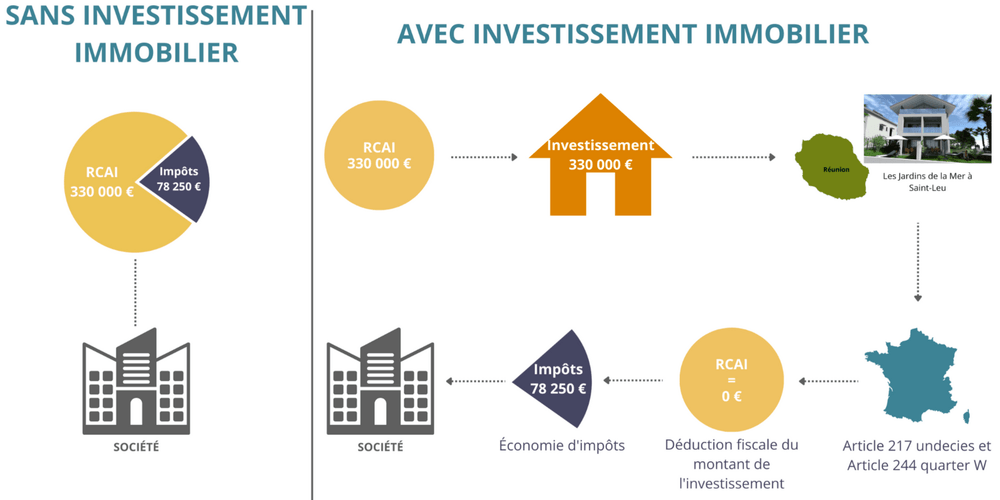

• Article 244 quater W : Cet article permet aux sociétés françaises soumises à l'impôt sur les sociétés de bénéficier du crédit d'impôt si leur activité est située dans le département d’Outre- mer où elles réalisent leur investissement. Ce crédit d’impôt est fixé à 35% de l’investissement. Les sociétés ayant une activité en dehors du département dans lequel elles réalisent leur investissement ne peuvent pas prétendre aux bénéfices de ce crédit d’impôts.

• Article 217 undecies : Cet article s’adresse aux sociétés soumises à l’IS réalisant un chiffre d’affaires inférieur à 20 millions d’euros et qui souhaitent réduire leur base imposable. Il permet de déduire la totalité du prix d’acquisition du bien en plus de l’amortissement comptable, et ce dès l’année d’acquisition. L’amortissement peut être reporté indéfiniment jusqu’à utilisation totale.

Exemple d’investissement immobilier pour une société réalisant un résultat courant avant impôt de 330 000 €

RCAI : Résultat courant avant impôt.

Quelles conditions d’éligibilité du Girardin IS immobilier?

Pour être éligible à la loi Girardin, l’investisseur comme les locataires doivent respecter certaines conditions.

Les conditions d'éligibilité de l’acquéreur

- L’investisseur doit être domicilié en France Métropolitaine ou dans les DOM-TOM.

- L’investissement doit être réalisé dans le secteur social avant le 31 décembre 2029.

- La location nue doit débuter dans les 12 mois suivant son achèvement en cas de vente en l'état futur d'achèvement (VEFA).

- Le loyer doit respecter un certain plafond (le plafond dépend de la situation géographique) et n’est pas établi par le propriétaire, garantissant ainsi un accès abordable au logement. Le plafond des loyers dans les DOM est fixé à 192 € / m2 par an.

- Le dispositif Girardin IS immobilier exige un engagement de location d'une durée minimale de 5 ans pour bénéficier pleinement des avantages fiscaux offerts.

- Le bien doit être situé dans les territoires d’Outre-mer : Guadeloupe, Guyane française, Martinique, La Réunion, Mayotte, Nouvelle-Calédonie, Polynésie française, Saint-Barthélemy, Saint-Martin, Saint-Pierre-et-Miquelon et les îles de Wallis-et-Futuna.

- L’acquéreur ne peut investir plus d’un million d’euros dans le dispositif Girardin par an ou par programme

Les conditions d’éligibilité du locataire

- La location doit viser des particuliers qui en feront leur résidence principale.

- Le locataire doit respecter des critères de ressources maximales.

Si les conditions d’éligibilité ne sont pas respectées, la déduction opérée pourra être remise en cause.

Risques

Malgré ses avantages fiscaux, le Girardin IS Immobilier comporte certains risques que les investisseurs potentiels doivent prendre en compte :

- Risque de vacance locative

- Risque d’impayés de loyer

- Risques liés à l’évolution du marché immobilier

- Risque de retard dans la livraison

- Risque de défaillance du promoteur

Il est donc important de prendre en compte les risques associés à l'investissement immobilier et de s'assurer que les biens choisis correspondent à votre profil d'investisseur et à vos objectifs financiers.

Il est important de noter que chaque situation est unique et que les risques peuvent varier en fonction de nombreux facteurs tels que la localisation spécifique du bien, le marché immobilier local, la qualité de gestion, etc.

Avant de prendre une décision d'investissement, il est recommandé de consulter des professionnels pour évaluer soigneusement les avantages et les risques potentiels. Nos conseillers vous accompagnent dans vos projets et vous proposent des solutions et un accompagnement personnalisé.

Le dispositif Girardin IS immobilier ouvre la porte à des opportunités d'investissement immobilières avantageuses pour les entreprises et sociétés françaises, tant sur le plan financier que sur celui du développement régional. En choisissant judicieusement les biens et en respectant les engagements, les investisseurs peuvent non seulement bénéficier de réductions fiscales significatives, mais aussi contribuer au dynamisme économique des départements et collectivités d'outre-mer. Cependant, comme pour tout investissement, une planification minutieuse et une compréhension approfondie sont essentielles pour réussir.

Contactez-nous pour en savoir plus !