Vous souhaitez donner une somme d'argent ou transmettre un bien à vos enfants, petits enfants ou autres proches ? Non seulement, cela vous permet de gratifier vos proches mais cela vous permet également d'anticiper votre succession. CO.Conseils fait le tour sur les démarches d'une donation.

Qu'est-ce qu'une donation ?

Une donation, c'est transmettre de son vivant à une tierce personne une somme d'argent ou la propriété d'un bien que l'on possède.

Pourquoi faire une donation ?

Une donation peut avoir plusieurs objectifs :

- gratifier de son vivant ses enfants, petits enfants, son époux/se ou autres proches, famille ou non

- optimiser fiscalement la transmission grâce à des abattements dont le montant varie en fonction du lien de parenté entre le donateur et le bénéficiaire.

- anticiper le règlement de sa succession et éviter ainsi les éventuelles difficultés liées au partage de la succession

- organiser la gestion de son patrimoine. Par exemple, une donation peut-être consentie en contrepartie d'une rente. Ainsi, elle peut constituer un complément de retraite précieux.

Que peut-on donner dans le cadre d'une donation ?

Vous pouvez donner de l'argent, mais également des biens immobiliers (maison, appartement, terrain...), des biens meubles (voitures, bijoux, tableaux...), des valeurs mobilières (actions, parts sociales...).

Comment faire une donation ?

Selon la nature de la donation, les formalités à respecter diffèrent :

- Le présent d'usage : Le présent d’usage est souvent attribué selon l'usage familial, à savoir à l'occasion d'événements précis : anniversaire, Noël, obtention d'un diplôme, mariage... Il permet de donner à ses proches une somme d’argent, des objets (meubles ou bijoux...) sans avoir à faire de déclaration. Attention à ne pas dépasser la mesure, auquel cas, la donation sera requalifiée en don et être soumise aux droits de donation.

- Le don manuel : Il consiste en la remise d'un objet de main à main, d'une somme d'argent, d'un chèque. Vous n'êtes pas obligé de vous adresser à un notaire pour effectuer ce don mais il est nécessaire d'informer l'administration de l'existence d'un don manuel même s'il ne donne pas lieu au paiement de droits. La déclaration se fait via le formulaire de déclaration de don manuel et de don de sommes d'argent que vous pourrez trouver en cliquant sur ce lien.

- Le don familial (aussi appelé don Sarkozy) : Ce don concerne la donation d'une somme d'argent dont le plafond est de 31 865 € sans droits de donation à régler à condition que le donateur soit âgé de moins de 80 ans et que le donataire soit majeur au jour de la donation. La déclaration peut se faire via le Cerfa n°2735.

- La donation notariée : Contrairement aux dons manuels, certaines donations exigent la rédaction d'un acte notarié pour valider la donation. Ainsi, le notaire doit intervenir dans les cas suivants : donation d'immeubles et de droits immobiliers (terrains, maisons, bâtiments...), donation entre époux (donation au dernier vivant qui permet d'augmenter la part d'héritage du conjoint en lui proposant plus de choix), donation-partage (permet d'anticiper une succession en organisant la transmission partielle ou totale de son patrimoine).

Quelle forme privilégier par donation ?

La donation partagée, plus protectrice que la donation simple

La donation partage est plus protectrice pour les héritiers au moment de la succession. En effet, lors d'une succession, toutes les donations faites par le défunt au cours de sa vie sont rapportées à la succession afin de faire le point sur tout ce qui a été donné et ainsi ne pas créer de déséquilibre entre les héritiers. La donation partage permet ainsi de figer les valeurs au jour de la donation. À contrario, en cas de donation simple, la valeur rapportée à la succession sera celle du jour de la succession.

Par exemple, Jules et Marion reçoivent chacun un don de 125 000 € de la part de leur maman. Jules utilise le don reçu pour acheter un bien immobilier qui en vaut 300 000 € le jour de la succession. Le notaire rapportera donc à la succession 300 000 € pour Jules et 125 000 € pour Marion. Il y a donc un déséquilibre entre les deux qui sera rétabli au moment du partage de la succession.

La donation en nue-propriété, plus avantageuse que la donation en pleine-propriété

Lorsque l'on souhaite donner un bien immobilier ou des parts de société, le donateur a le choix entre une donation en pleine-propriété ou en nue-propriété. La nue-propriété est plus avantageuse en terme de fiscalité mais aussi pour le donateur qui peut conserver un droit sur sa propriété. En effet, en donnant la nue-propriété, le donateur reste usufruitier et peut donc continuer à percevoir les fruits de son bien.

Par exemple, Paul, 55 ans, veut donner à son fils une maison d'une valeur de 150 000 €.

- En lui donnant la pleine-propriété, après l'abattement légal de 100 000 €, des droits de donation seront appliqués sur 50 000 € (valeur du bien - abattement). Conclusion, Paul n'a plus aucun droit sur son bien et plus d'abattement pendant 15 ans.

- En lui donnant la nue-propriété, la donation est évaluée à 50% de la valeur du bien, compte tenu de son âge, soit 75 000 €. L'abattement étant de 100 000 €, Paul n'aura pas de droit à payer. Conclusion, Paul ne paie pas de droit de donation, garde l'usufruit de son bien et a un reste disponible de 25 000 € pour une future donation dans les 15 prochaines années.

Attention, dans le cadre du démembrement, l'accord du nu-propriétaire et de l'usufruitier est exigé pour la vente du bien.

Sur une société, le donateur n'est pas obligé de donner toutes ses parts. Il peut choisir d'en donner que certaines, en pleine propriété, en nue-propriété, ou les deux !

Est-il possible de faire une donation sans frais ?

Chaque parent peut donner jusqu'à 100 000 € par enfant sans qu'il y ait de droits de donation à payer. Un couple peut donc transmettre à chacun de ses enfants 200 000 € en exonération de droits. Cet abattement de 100 000 € peut s'appliquer en une seule ou en plusieurs fois tous les 15 ans. C'est-à-dire que si l'abattement n'a pas été utilisé en totalité lors d'une première donation, vous pouvez en utiliser le solde encore disponible pendant une période de 15 ans.

Sous les mêmes conditions, les donations consenties aux petits-enfants bénéficient d'un abattement de 31 865 €, et celles consenties aux arrières-petits-enfants de 5 310 €.

Ces abattements peuvent se cumuler entre eux : un enfant peut recevoir 200 000 € (100 000 € x 2) de ses parents et 127 460 € (31 865 € x 4) de ses quatre grands-parents tous les 15 ans sans droit de donation à régler.

Quels sont les frais à prévoir lors d'une donation ?

Les principaux frais à prévoir sont de deux types : la fiscalité de droit de donation et les éventuels frais de notaire.

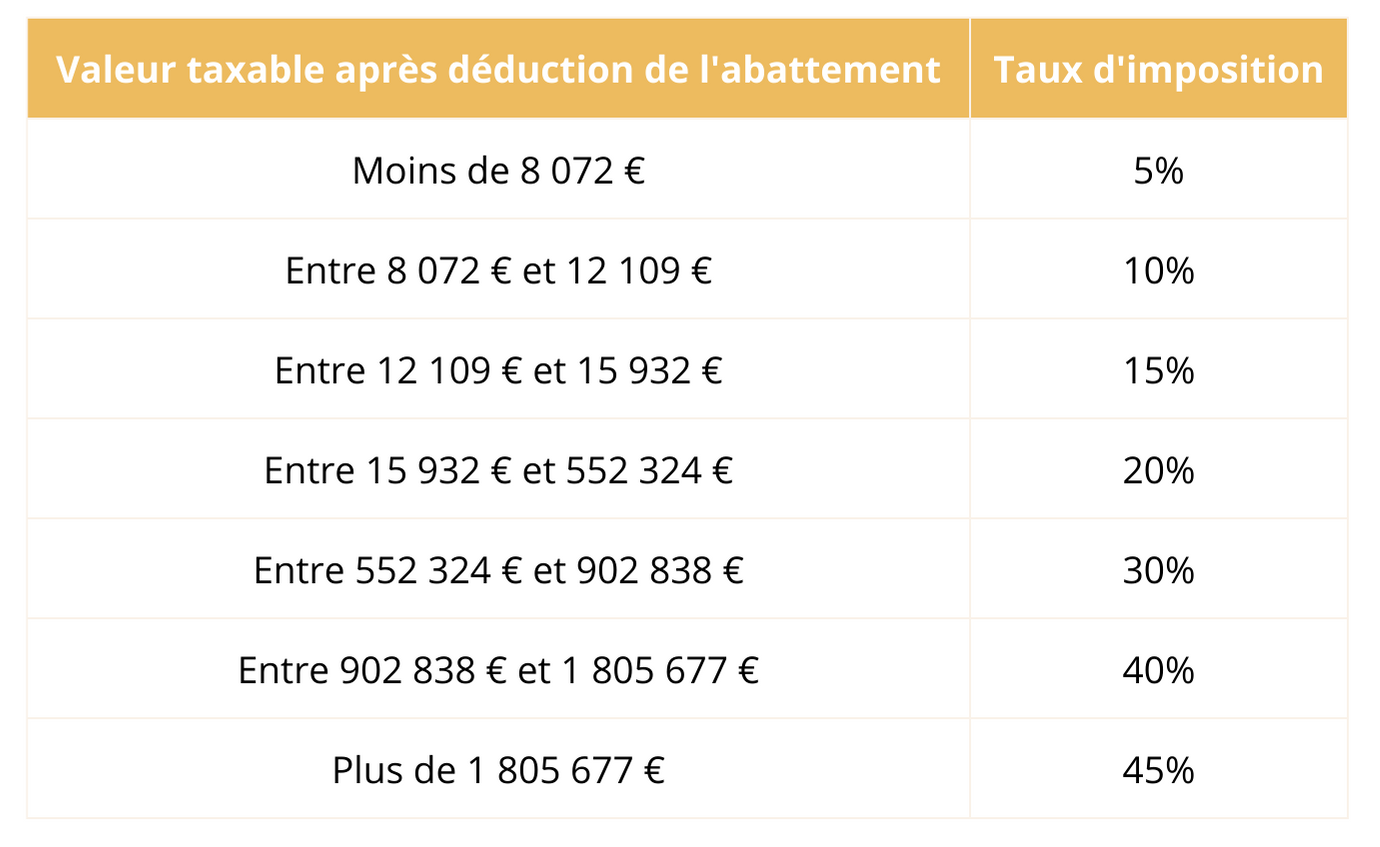

Les barèmes de des droits de donation sont fixés par l'administration fiscale. Le taux d'imposition s'étend de 5% à 45% et dépend du montant de la donation mais également du lien de parenté entre le donateur et le bénéficiaire. Ces taxes doivent être réglées par le bénéficiaire ou par le donateur. Voici le barème applicable pour le calcul des frais de donation aux enfants, aux époux ou partenaires de Pacs, aux petits-enfants et aux arrières petits-enfants :

À savoir que si le bénéficiaire reçoit par exemple 300 000 € et profite d'un abattement de 100 000 €, les droits de donations ne seront payés que sur la somme de 200 000 €.

À savoir ! La donation doit être déclarée à l'administration fiscale même si elle n'est pas imposée.

Toutes les donations seront rapportées le jour de la succession.

Une donation est irrévocable. Sauf exception, il n'est pas possible de revenir sur une donation consentie.

Vous souhaitez faire une donation ou vous venez de recevoir une donation d'un parent ?

Notre équipe vous accompagne dans la gestion de votre patrimoine. Nous vous proposons des conseils pour optimiser au mieux votre donation mais nous pouvons également accompagner le bénéficiaire dans la gestion de son nouveau patrimoine.

Contactez-nous par téléphone au 05.35.54.22.54 ou par mail : contact@co-conseils.fr